היציאה לרילוקיישן יכולה להיות מרגשת מבחינות רבות. זוהי הזדמנות להתפתח בעבודה, לגלות עולמות חדשים, תרבויות ולצבור ניסיון שאין שני לו. ישראלים אשר יוצאים לעבוד בחו"ל הופכים לתושבי חוץ ולכן עליהם לבצע תיאום מס.

המטרה הראשונית של תיאום מס היא הגשת הדו"חות על פי החוק ובו זמנית הימנעות מתשלומי מס כפולים וקבלת החזר מס מרשות המיסים במידה וישנה זכאות לכך. אם ישנה הצדקת להחזר מס, יש להגיש אותה בצורה הנכונה כדי להימנע בעתיד מבקשה לתשלומים גבוהים בעבור תקופת השהות בחו"ל.

רילוקיישן מהו

רילוקיישן הוא מעבר זמני למדינה אחרת לצרכים שונים כשישנה כוונה לחזור לחיות בישראל. המעבר יכול להיות לתקופה קצרה או ארוכה ובשנים האחרונות הוא הפך לנפוץ במיוחד. מבחינת מיסוי, תושב ישראל אשר עובר מדינה ימשיך להיחשב כתושב כל עוד לא ביצע ניתוק תושבות. המשמעות היא שעליו להמשיך לדווח על הכנסותיו (בין אם מקורן בחו"ל ובין אם מקורן בישראל).

על אף שעל היוצא לרילוקיישן להצהיר בפני המדינה על הכנסותיו, הוא יכול להימנע מכפל מס ולשלם את הכספים במדינה אחת בלבד. ישראל חתומה על אמנת מס בינלאומית מול מדינות רבות כשהמהות שלה היא למנוע ממי שעובד בחו"ל או שמקורה הכנסותיו בחו"ל לשלם מס בשתי מדינות שונות. לצד זאת חשוב להבין כי גם אם המיסוי נלקח במדינת היעד, כל עוד לא בוצע ניתוק תושבות, יש להמשיך לדווח על ההכנסות כאן בארץ.

ניתוק תושבות

ניתוק תושבות היא פעולה יזומה אשר דורשת ממי שעוזב את הארץ להצהיר על כך שהוא אינו עוד תושב. מעבר להצהרה, יתכן ותהיה דרישה מצד רשות המיסים להראות כי מרכז החיים של האדם אינו בישראל. למשל, אדם אשר נמצא מעל למחצית השנה בישראל או שמשפחתו ממשיכה להתגורר כאן בזמן שהוא עצמו עובד בחו"ל, יכול להיחשב כתושב, גם אם הוא רוצה לנתק את התושבות.

להמשך התושבות יתרונות רבים כאשר האזרח זכאי להטבות שונות מטעם המדינה אך גם חייב בהצהרות לרשויות המיסים. לרוב, אנשים ומשפחות שיוצאים לרילוקיישן עם כוונה לחזור בקרוב (גם אם מדובר על טווח של שנים), לא ינתקו את התושבות. זאת בניגוד למהגרים אשר מחליטים לשנות את מרכז חייהם ללא כוונה ברורה לחזור לארץ.

5 נקודות שיש להביא בחשבון בתהליך רילוקיישן

תכנון מראש של המיסוי

רילוקיישן הוא תהליך מתוכנן וידוע מראש ולכן רצוי להתכונן אליו בהתאם. ישנן שאלות שונות שכדאי לענות עליהן מבעוד מועד ובתוך כך האם ישנה כוונה לניתוק תושבות, האם ליוצאים לחו"ל יש נכסים בישראל והאם הכוונה היא להשכיר או למכור אותם וכן לקבוע כיצד תתבצע ההתנהלות מול רשויות המס. כדאי מאד להתייעץ עם רו"ח ואף לקבוע שיגיש את המסמכים הנחוצים וייצג את היוצאים (לרבות הרשאת חתימה) מול הרשויות למקרה הצורך.

הבנת שיטת המיסוי במדינת היעד

כל מדינת יעד פועלת בצורה שונה מבחינת מיסוי וכדאי להבין את ההשלכות שלה מבחינת עלויות ואופן הדיווח. יש לבדוק האם ישראל חתומה על אמנת מס מול מדינת היעד ואם לא לראות כיצד נכון להתנהל כך שלא יהיה בשום מקרה תשלום מס כפול. במידה וישנם נכסים קיימים בישראל או במידה וצפויה הכנסה מהארץ בזמן החיים בחו"ל כדאי לבחון מהי דרך הדיווח הנכונה וכיצד להימנע מתשלומי מס יקרים.

תשלומים לביטוח לאומי

אלו אשר מתכננים לצאת לחו"ל לתקופה ממושכת יכולים להחליט לבטל את התושבות הישראלית. הביטול יכול לחסוך בתשלומים לביטוח לאומי אך הוא גם לוקח את הזכות לקבל שירות ובכלל זה שירותי בריאות בארץ. אפשר להחליט האם לבטל את התושבות גם לאחר המעבר אך חשוב בכל מקרה להבין את ההשלכות ולהודיע לביטוח לאומי על המעבר כדי להימנע מתשלומים כפולים וגבוהים. כדי להבין את כל המשמעויות כדאי להתייעץ עם רו"ח המתמחה ברילוקיישן.

תיעוד הליך ניתוק התושבות

במידה וההחלטה היא לנתק את התושבות חשוב מאד לתעד את התהליך כך שאם הרשויות יבקשו לראות כי אכן ישנה התיישבות במקום חדש, אפשר יהיה להוכיח זאת. ההוכחות שיכולות להיות רלוונטיות יהיו בין היתר הסכמי שכירות במקום החדש, כרטיסי טיסה, הסכמי תעסוקה בחו"ל, מסמכי פתיחת חשבון, מסמכים המעידים על לימודים בבית ספר ודומיהם. את המסמכים כדאי לשמור כך שאפשר יהיה להשתמש בהם לאחר החזרה לארץ.

זכאות להחזר מס בגין שנת המעבר

רוב אלו שעוברים לעבוד במדינה אחרת עושים זאת במהלך שנת המס, מה שאומר שהם כבר שילמו מס במהלך השנה בה הם עברו. כתוצאה מהמעבר, משינוי מקום העבודה ומגובה ההכנסות, יכול להיות שמגיע לאלו שעוברים זיכוי מס. הדבר נכון במקרה של רילוקיישן ובמקרה של הגירה כאשר במקרה השני יתכן והמעבר כולל תקופה ללא תעסוקה, מה שאומר שההכנסה נמוכה ולכן יכול להיות שיש מקום לגשת לרשויות המיסים ולקבל החזר בעבור מיסים שכבר שולמו.

הצהרת מס ליוצאים לרילוקיישן

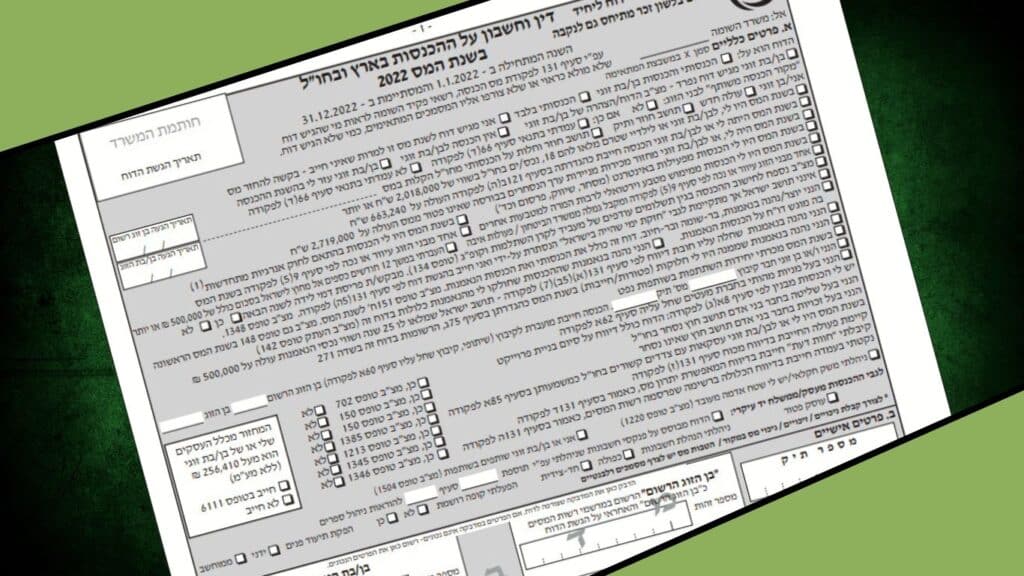

שלא כמו מהגרים אשר מתכוונים לעזוב את הארץ בלי לחזור לגור בה, אלו שיוצאים לרילוקיישן מתכננים לחזור ולכן פעמים רבות לא יבצעו ניתוק תושבות. המשמעות של אי ניתוק התושבות היא שיש להמשיך להצהיר על ההכנסות כאן בישראל, גם אם המקור שלהן בחו"ל ויש להמשיך לדווח על ההכנסות לרשויות המיסים. לצד ההצהרה יש לבחון את חובות המס, לבצע תיאום מס ובדיקת החזר מס.

תיאום מס נדרשת לבחינה כי המס ששולם, בארץ (לפני היציאה לחו"ל) ובחו"ל הוא המס הנדרש בהתאם לגובה ההכנסות וכן בהתאם להטבות ולהקלות המגיעות ליוצאים לרילוקיישן. החוק מורכב והבנה שלו יכולה לחסוך בעלויות ולהוביל לניכויים על פי הצורך. את תיאום המס אפשר לעשות לאורך השנה ובתום שנת המס יש להגיש דו"ח שנתי (מקוצר או מלא) כשלאחר מכן אפשר לבחון זכאות ולקבל החזרי מס.

ישראלים אשר יצאו לרילוקיישן עשויים להגיד למצב בו הם משלמים יותר מס מהנדרש בשל מיסוי כפול ובשל העובדה שהם לא יכולים לבצע תאום מס בזמן אמת. זוהי אינה גזירה שיש להשלים איתה אלא יש להגיש את הדו"חות הנדרשים ולבחון את הזכאות לקבל החזרים. רואה חשבון יכול לסייע בתהליך ולייצג את מי שיצא מהארץ מול הרשויות.

הטבות מס לאחר החזרה לארץ

מעבר לכך שכדאי מאד לתכנן את היציאה מהארץ ולהתנהל נכון מול רשויות המיסים בזמן השהות בחו"ל, כדאי מאד לבחון את ההטבות גם לקראת או לאחר החזרה לארץ. ככלל, רצוי לבחון מראש את נושא החזרה (אם ניתן), אך אם לא בוצע תכנון מראש, חשוב לבדוק את ההטבות בשנת המס של החזרה. בבחינת מיסוי לתושבים חוזרים יש לבחון את תקופת השהות בחול.

תושב חוזר

תושב חוזר הוא מי שעבר לגור בחו"ל למשך תקופה של שש שנים. התושב אינו זכאי להטבות מיוחדות אך במידה וישנו שיקול לחזור לקראת תום שש השנים יש להפעיל שיקולי מס ולבחון האם להמתין מעט עם תאריך החזרה.

תושב חוזר ותיק

תושב חוזר ותיק הוא מי שעבר לגור בחו"ל לתקופה אשר עולה על שש שנים ולא יותר מעשר שנים. לתושב חוזר זכאות להקלות מס ובתוך כך פטור ממס מהכנסה פאסיבית במשך חמש שנים, פטור מרווחי הון בשל מכירת הנכסים במשך עשר שנים ופטור במשך חמש שנים מריביות ודיבידנד.

תושב שחוזר לאחר 10 שנים או יותר

תושב אשר חזר לאחר יותר מעשר שנות מגורים בחו"ל זכאי לפטור ממס על הכנסות שמקורן בישראל לתקופה של עשר שנים, תקופת הסתגלות של שנה לצורך קביעת תושבות לצרכי מס, בחינת חבות מס במקרה של החזקת חברה הפועלת בחו"ל וכן במקרה של קבלת פנסיה מחו"ל, שיעור המס לא יהיה גבוה יותר מהמס במדינה ממנה הגיע.