כל מה שחשוב לדעת על החזרי מס לשכירים

כל בעל הכנסה מחויב בהצהרה ותשלום מיסים על פי החוק. על פניו הדבר יכול להישמע פשוט ובעיקר עבור שכירים אשר כל תשלומי המס שלהם נעשים באופן אוטומטי על ידי המעסיק. בפועל, ישנם מקרים רבים בהם שכירים משלמים מס עודף ומגיע להם החזר בעבור כך. החזר מס לשכירים כולל בדיקת כלל הנתונים, ההכנסות והזיכויים וזאת מתוך מטרה לבדוק האם שולם יותר מדי מס ואם כן, לקבל החזר בעבורו.

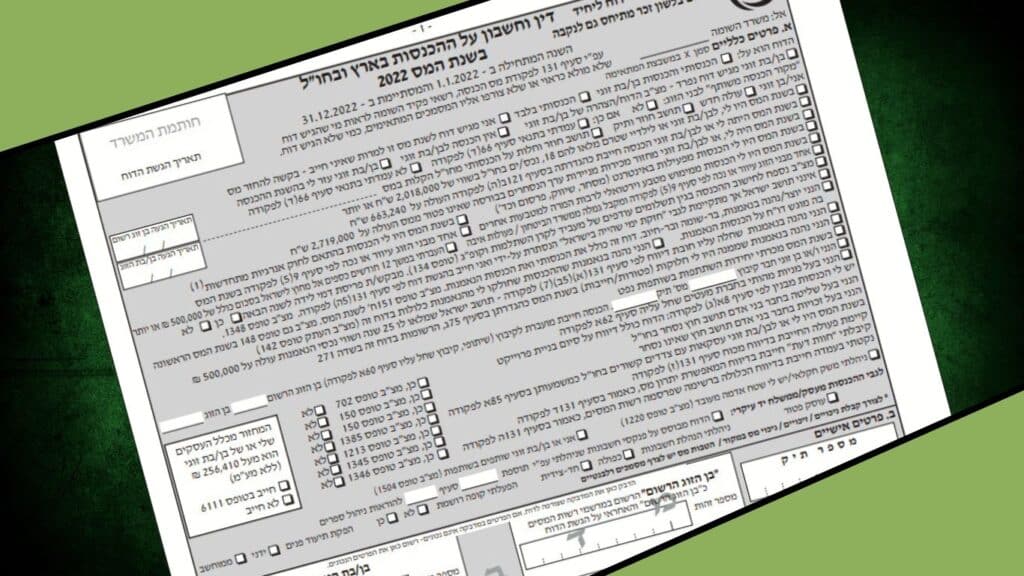

החזר מס לשכירים יכול להתבצע רטרואקטיבית ועד לתקופה של שש שנים אחורה. כדי לבצע את בדיקת הזכאות יש לאסוף מספר מסמכים לרבות תלושי המשכורת וטופס 106 ולהפיק טופס 135 (נקרא גם ״דו״ח שנתי מקוצר) וזאת כדי לבדוק את כל הנתונים בשלמותם. במקרה של הוצאות כספים אשר יכולות להיות מזוכות במס כמו תרומות יש לצרף את אישורי התשלומים לבקשה.

7 דברים שחשוב לדעת על החזר מס לשכירים

חוקי המס מורכבים ולא קל לשחות בחומר ולדעת את כולו על בוריו. מה שכן חשוב לדעת הוא שכל אחד יכול לבצע אחת לתקופה בדיקת זכאות להחזר מס וכן להביא בחשבון את הנקודות הבאות:

כל שכיר רשאי לבדוק את זכאותו להחזר מס

כל שכיר ולמעשה כל אדם, בכל גיל (כולל עצמאיים, פנסיונרים ותושבי חוץ), יכול לבצע בדיקת החזרי מס. שכירים רבים מגלים כי הם שילמו או משלמים יותר מדי מס וזאת בשל טעויות טכניות ואי-עדכון של הפרטים האישיים שלהם. בדרך כלל מדובר בטעויות שנעשו בתום לב כמו שינוי סטטוס משפחתי שלא דווח (כמו לידה), החלפת מקום העבודה ונוספים. ככל שעובר יותר זמן מהשינוי ועד העדכון כך ההחזר גדול עשוי יותר.

מומלץ לבצע בדיקה במקרה של שינוי סטטוס

בכל מקרה של שינוי הסטטוס האישי כדאי לבצע בדיקת תשלומי המס וזכאות להחזר. במידה והעדכון נעשה באופן מידי, ניתן להעריך כי לא יהיו טעויות בגביית המס אך במידה ולא, יכול מאד להיות שהתשלום יהיה גבוה יתר על המידה. מומלץ לבצע בדיקה של המס במקרה שהסטטוס השתנה ובכלל, כדאי מאד לבצע בדיקה אחת למספר שנים.

ניתן לקבל החזר עד שש שנים אחורה

ניתן להגיש בקשה להחזר מס רטרואקטיבית לתקופה של שש שנים (נכון לספטמבר 2023). ניתן להגיש את הבקשה להחזר עד ליום האחרון של השנה וכדאי לדעת שברגע שמתקבל החזר הוא מתקבל בתוספת ריבית. כן, מהבחינה הזו אפשר לראות כי מס הכנסה הולך לקראת המשלמים ועל אף שהליך ההחזר יכול לארוך מספר חודשים, רשויות המיסים רואות בו הליך בירוקרטי רגיל ולא מכבידות עליו כך שמי שמגיש את הטפסים והחומר הנדרש כראוי יזכה במהרה להחזר כספים הוגן.

מס הכנסה מכיר היטב את ההליך ומשתף איתו פעולה

לרוב אין כל סיבה לדאוג מתהליך החזר המס. רוב הישראלים העובדים במקום מסודר ומפרישים מס דרך המשכורת שלהם מגלים בשלב זה או אחר כי הם זכאים להחזר מהרשויות. מס הכנסה רואה את הבדיקה וההחזר כחלק טבעי לחלוטין ומשתף איתו פעולה. יש לציין כי אלו שיש להם יותר ממקור הכנסה אחד צריכים להביא בחשבון כי יכול להיות שיתגלה בבדיקה כי יש להם חוב כלפי הרשויות.

גם עצמאיים זכאים לבצע החזר מס וכן בעלי הכנסה משולבת

שכירים יכולים לבצע החזר מס וכך גם עצמאים, בעלי הכנסה ממקורות שונים ואפילו פנסיונרים. ישנן סיבות שונות לכך שאלו שכבר הגיעו לגיל פרישה יהיו זכאים להחזרים ובתוך כך מעבר ליישוב בקו עימות, הכנסה נוספת (למשל בשל השכרת דירה) ועוד. באופן כללי אפשר להגיד כי מומלץ לבצע את בדיקת הזכאות אחת למספר שנים ולא יותר מכל שש שנים.

חשוב לבצע תכנון מס ולא רק לבדוק זכאות להחזר

אלו אשר יודעים על כך שהם יכולים לקבל החזר מס יעשו טוב אם יתכננו מראש את המיסים שלהם. למשל, אנשים שיש להם נכס שעומד להשכרה בזמן שהם שכירים, יכולים לתכנן את המס בצורה חכמה ולבחור במסלול שישאיר אצלם את מרב הכספים וכל זאת בהתאם לחוק. רואה חשבון יכול לסייע בהליך זה ולהקל רבות על בעלי ההכנסה בכל שלב.

שכירים רבים זכאים להחזר מס

רבים מופתעים לגלות כי הם זכאים להחזרי מס. היום רוב השכירים מחליפים מקומות עבודה ורובם משנים את הסטטוס המשפחתי או מקום המגורים במהלך תקופת התעסוקה שלהם. לא פעם ישנו עיכוב בעדכון הפרטים האישיים והדבר מוביל לתשלומי מס גבוהים שלא לצורך. כמו כן חשוב לדעת כי גם שכירים יכולים להכיר בהוצאות כמו תרומות מסוימות, חלק מהטיפול הרפואיים ועוד ולכן יש לבדוק את הנושא בצורה מעמיקה ולעמוד על הזכויות האישיות.